Pour/Contre : la taxe mondiale sur les entreprises

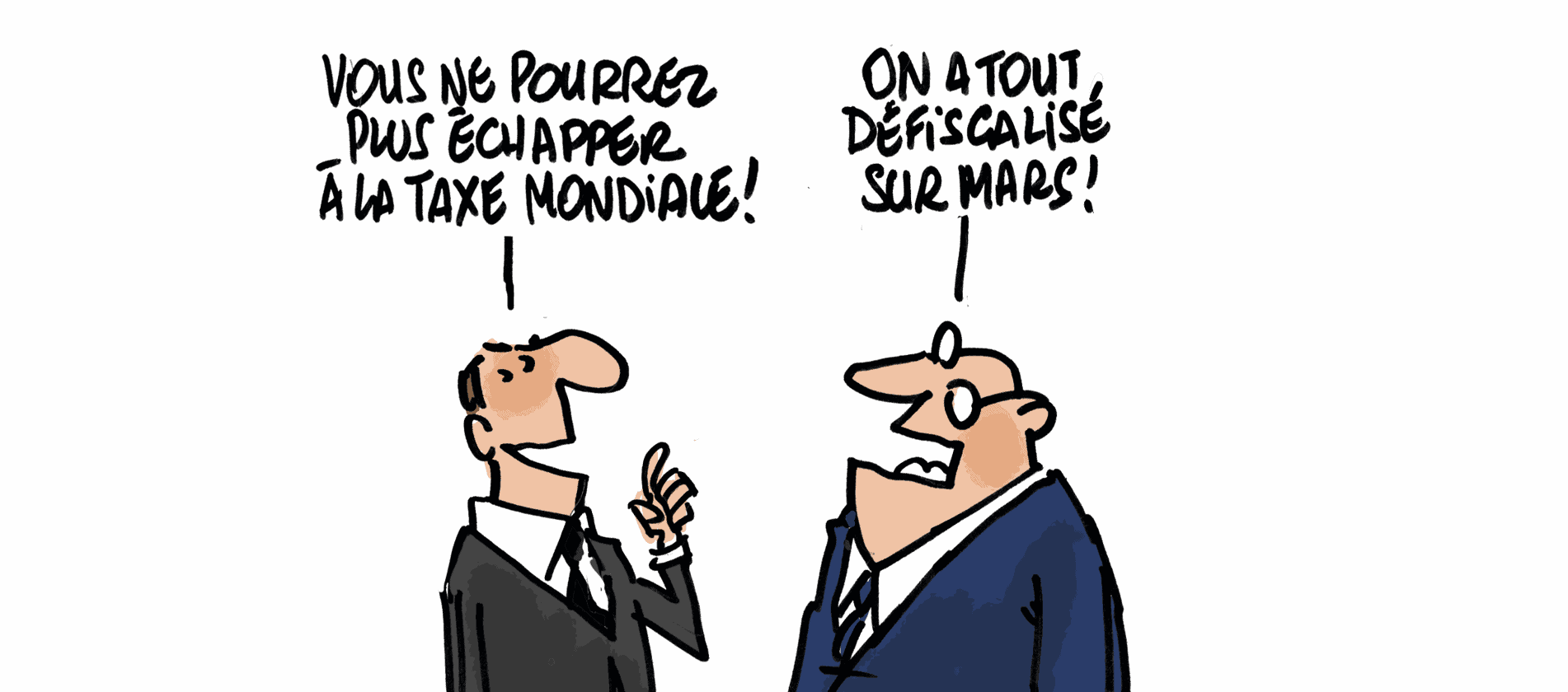

Cent trente-six pays sont tombés d’accord en octobre pour taxer à 15 % les bénéfices des multinationales réalisant au moins 750 millions de chiffre d’affaires.

POUR

“Face au dumping fiscal, les États devaient réagir”

Marie-Christine Dupuis-Danon (H.93), coach, consultante et auteure

Ancienne responsable de la lutte contre le blanchiment à l’ONU, spécialiste de la lutte contre le financement du terrorisme, Marie-Christine Dupuis-Danon travaille aujourd’hui avec de nombreux États et de grandes entreprises sur la dimension financière de la mondialisation et la prise en compte du facteur humain dans la gouvernance.

Enfin, un vrai progrès dans la gouvernance mondiale ! À contre-courant de l’égoïsme exacerbé entre les nations, les deux tiers des États sont parvenus à s’entendre pour corriger l’une des pires conséquences de la mondialisation : le dumping fiscal planétaire. On connaît les effets pervers, à l’échelle mondiale, de la course effrénée à l’optimisation fiscale menée par les grands groupes. Ils se sont enrichis de façon colossale sans contribuer au financement des infrastructures dont ils bénéficient. Ils ont également favorisé l’éclosion de paradis fiscaux qui ne créent pas de valeur économique. Les États se devaient de réagir. En commençant à harmoniser l’impôt sur les bénéfices, ils visent un double objectif de régulation. D’une part, reprendre la main sur une économie globalisée qui leur échappe largement. D’autre part, redistribuer la richesse pour réduire les inégalités mondiales.

Une redistribution plus équitable

Selon l’OCDE, les États pourraient ainsi récupérer chaque année 125 milliards de dollars auprès d’une centaine de multinationales, et les distribuer de façon plus équitable. Le symbole est puissant. Les États en sortiront gagnants… mais les entreprises aussi. Certes, celles qui sont concernées, les très grandes et très rentables, devront s’acquitter d’un impôt de 15 % sur leurs bénéfices (ce qui reste plus faible que le taux moyen de 23 % au niveau mondial). Mais en contrepartie, que d’effets positifs ! Elles vont gagner en légitimité et assumer de nouvelles responsabilités d’acteurs internationaux, elles qui, pour beaucoup, sont devenues plus puissantes que des États. Elles seront aussi incitées à se reterritorialiser, puisqu’il n’y aura plus d’intérêt fiscal à délocaliser son siège social. Et cet ancrage retrouvé leur permettra d’atteindre pleinement leurs objectifs RSE. Elles peuvent encore éviter de faire figure de bouc émissaire de l’explosion des inégalités à laquelle nous assistons depuis deux décennies. Et minimiser le risque de se voir boycottées par des opinions publiques désormais informées et exigeantes. En revanche, les juridictions qui ont fait de leur attractivité fiscale l’axe cardinal de leur développement devront repenser leur modèle de croissance. Faut-il s’en plaindre lorsque tant de « leaks » montrent à quel point les paradis fiscaux sont également des paradis bancaires et judiciaires qui attirent les organisations et les individus les plus douteux de la planète ?

CONTRE

“Un système d’une complexité sans précédent qui pose plus de questions qu’il n’en résout”

Florian Baron (M.15), avocat fiscaliste

Avocat fiscaliste dans un grand cabinet parisien depuis 2016, Florian Baron (M.15) assure la défense dans le cadre des contrôles et conseille tant les entreprises que les particuliers, afin de mieux gérer les conséquences fiscales de leurs opérations. Il intervient en tant que formateur Lefebvre-Dalloz et enseignant vacataire à l’université Panthéon-Assas.

L’impôt mondial sur les grands groupes, avec un taux effectif d’au moins 15 %, est un système d’une complexité sans précédent posant plus de questions qu’il n’en résout. D’abord, les entreprises n’ont pas été associées au processus de définition de l’assiette, et plus généralement d’élaboration des règles. Dans une lettre adressée aux membres de l’OCDE, les multinationales se sont plaintes d’être tenues à l’écart des discussions (1). Des consultations vont certes être menées en 2022, mais les dés sont jetés. Les principales règles ont déjà été adoptées ou le seront dans les mois qui viennent, pour entrer en vigueur en 2023.

De véritables enfers fiscaux

À ce stade, une chose est certaine : les entreprises devront jongler avec des règles différentes entre les États, notamment pour déterminer l’assiette qui servira de base au calcul du taux minimal (au numérateur comme au dénominateur). Pour se préparer au mieux, les cabinets d’avocats fiscalistes ont d’ores et déjà mis en place des groupes de travail. Mais les débuts seront certainement chaotiques dans un délai si court. Du côté des États, la complexité des règles crée une marge d’appréciation, ou d’incertitudes. On peut s’attendre à des désaccords dans l’interprétation. Resurgiront alors les problèmes de coordination, que l’on croyait avoir enfouis par cet impôt. Certains États, sous couvert de lutte contre la fraude fiscale, pourraient aller plus loin en appliquant de manière extensible les dispositions fiscales, taxant les entreprises de manière inconsidérée, quitte à devenir de véritables enfers fiscaux. Dans le même temps, d’autres pays adopteraient des règles d’assiette spécifiques conduisant (volontairement ou involontairement) à augmenter facialement le taux d’imposition de leurs entreprises au-delà de 15 %. Dans cette hypothèse, l’État n’aurait pas à prélever d’impôt complémentaire pour atteindre le taux de 15 %. Pour autant, ce taux minimal n’aura pas été économiquement respecté. Pour finir, l’administration fiscale française devra se doter de moyens considérables pour vérifier les taux d’imposition dans les différents États. Aura-t-elle les ressources nécessaires ? Ses homologues à l’étranger lui fourniront-ils les informations dont elle a besoin ? Et comment les entreprises pourront-elles, le cas échéant, effectivement contester une décision ? Autant de questions qui restent sans réponse tant l’aspect pratique semble bien loin de l’esprit de cette réforme. (1) « Impôt mondial : la lettre au vitriol adressée par les multinationales à l’OCDE », Les Échos, 17 novembre 2021.

Published by Flavia Sanches