10 questions sur l’inflation

1. Pourquoi l’inflation ressurgit-elle brutalement ?

Tomasz Michalski, professeur associé de macroéconomie à HEC Paris

Tout d’abord, il est important de préciser que l’inflation se mesure de manière précise avec l’indice des prix à la consommation (IPC), qui connaît une hausse constante depuis l’an dernier, en particulier dans les domaines de l’énergie, l’alimentation, l’industrie et les services. En ce qui concerne les causes, le rebond de l’économie, après l’épisode le plus fort de l’épidémie de Covid-19 en 2020, y est pour beaucoup. Pendant le premier confinement, les économies se sont accumulées et quand les commerces ont rouvert, il y a eu machinalement plus de demande que d’offre, ce qui a provoqué une hausse des prix. L’autre conséquence de la pandémie a été la perturbation des routes commerciales due aux confinements qui s’enchaînaient de manière aléatoire dans différents pays du monde : cela a impacté le coût des transports, qui s’est répercuté sur le prix des biens et des services. La combinaison de ces deux facteurs a engendré un autre phénomène auquel on s’attendait moins : l’apparition de divers goulots d’étranglement comme avec les semi-conducteurs, ce qui a provoqué des tensions dans tous les domaines concernés par ces matériaux, de l’électronique à l’automobile. Les prix de l’énergie, portés aussi à la hausse par une baisse des investissements de long terme dans le pétrole et une réduction des stocks de gaz, ont donc continué d’augmenter, et ce, avant même l’entrée en guerre de la Russie, qui les a fait exploser. Si l’on revenait, par miracle, au niveau de prix de l’énergie d’il y a trois ou quatre ans, il faudrait six mois à un an pour que la pression inflationniste s’affaisse.

2. Quels sont les secteurs et les entreprises qui profitent de l’inflation ?

Jean-Christophe Caffet, chef économiste à la Coface

Si l’inflation est toujours défavorable aux ménages, elle peut être profitable aux entreprises qui parviennent à accroître leurs marges. Mais dans la situation actuelle, on compte plus de perdants que de gagnants. Le prix de nombreux intrants a augmenté, or une entreprise n’est pas toujours en mesure de répercuter cette hausse sur son prix de vente. Les produits alimentaires et de première nécessité continuent de s’écouler même si leur prix augmente. A contrario, l’automobile et l’habillement souffrent des reports de dépenses de la part des ménages. Les producteurs d’énergies fossiles profitent de la conjoncture : un groupe comme TotalEnergies, qui produit et commercialise du pétrole et du gaz, bénéficie de la hausse des cours. En revanche, la rentabilité des fournisseurs d’énergie qui s’approvisionnent à des prix élevés et revendent le gaz et l’électricité à des tarifs réglementés tend à s’effondrer. Dans l’agroalimentaire, les céréaliers profitent de la flambée des cours des céréales. Mais les éleveurs doivent, eux, payer davantage pour nourrir le bétail. Au moment même où les consommateurs, face à la diminution de leur pouvoir d’achat, risquent de limiter leur consommation de viande. Certaines entreprises opportunistes pourraient profiter du contexte pour revoir leurs prix à la hausse même si leurs coûts n’ont pas augmenté, estimant que cela passerait inaperçu. Les pays exportateurs de pétrole et de gaz profitent de la flambée des prix.

3. Comment expliquer spécifiquement la hausse des prix énergétiques ?

Alexandre Liebermann (H.14), chargé d’études économiques dans l’énergie

Environ 40 % du prix à la pompe de l’essence et du diesel est lié au cours du pétrole, qui a atteint 133 dollars US avec la guerre en Ukraine. Or, depuis 2014, on assiste à un double phénomène : une hausse de la demande de 1 % par an malgré les confinements liés au Covid, et une réduction de l’offre, avec une baisse des investissements dans le secteur de 7 % par an. Structurellement, les prix ne pouvaient donc qu’augmenter. La guerre en Ukraine a encore renforcé cette tendance, la Russie représentant 10 % de l’offre mondiale. En 2008, le baril avait déjà atteint 140 dollars US. Mais à cette époque, le cours euro/dollar était plus favorable aux Européens : 1 euro valait de 1,3 à 1,5 dollar US alors que, aujourd’hui, son cours est d’environ 1,1 dollar US. En France, en dehors de la marge restreinte des distributeurs (environ 10 % du prix de vente), il n’y a donc qu’un facteur sur lequel nous pourrions agir : la taxe, qui représente environ la moitié du tarif final. Mais, dans un contexte de transition énergétique, difficile d’envisager des baisses importantes de l’imposition. Pour ce qui est du gaz, il faut savoir que 99 % de notre consommation provient de l’étranger et, même au niveau européen, l’offre est de plus en plus faible, avec seulement quelques pays producteurs en mer du Nord. Après un hiver 2020 plus froid que la moyenne et une année 2021 marquée, notamment en Asie, par une hausse de la demande liée à la reprise économique, les stocks se sont amoindris et la dépendance vis-à-vis de l’extérieur s’est accrue. Les prix, déjà très élevés fin 2021, ont poursuivi leur hausse avec le conflit actuel en Ukraine, 38 % du gaz consommé en Europe étant importé de Russie.

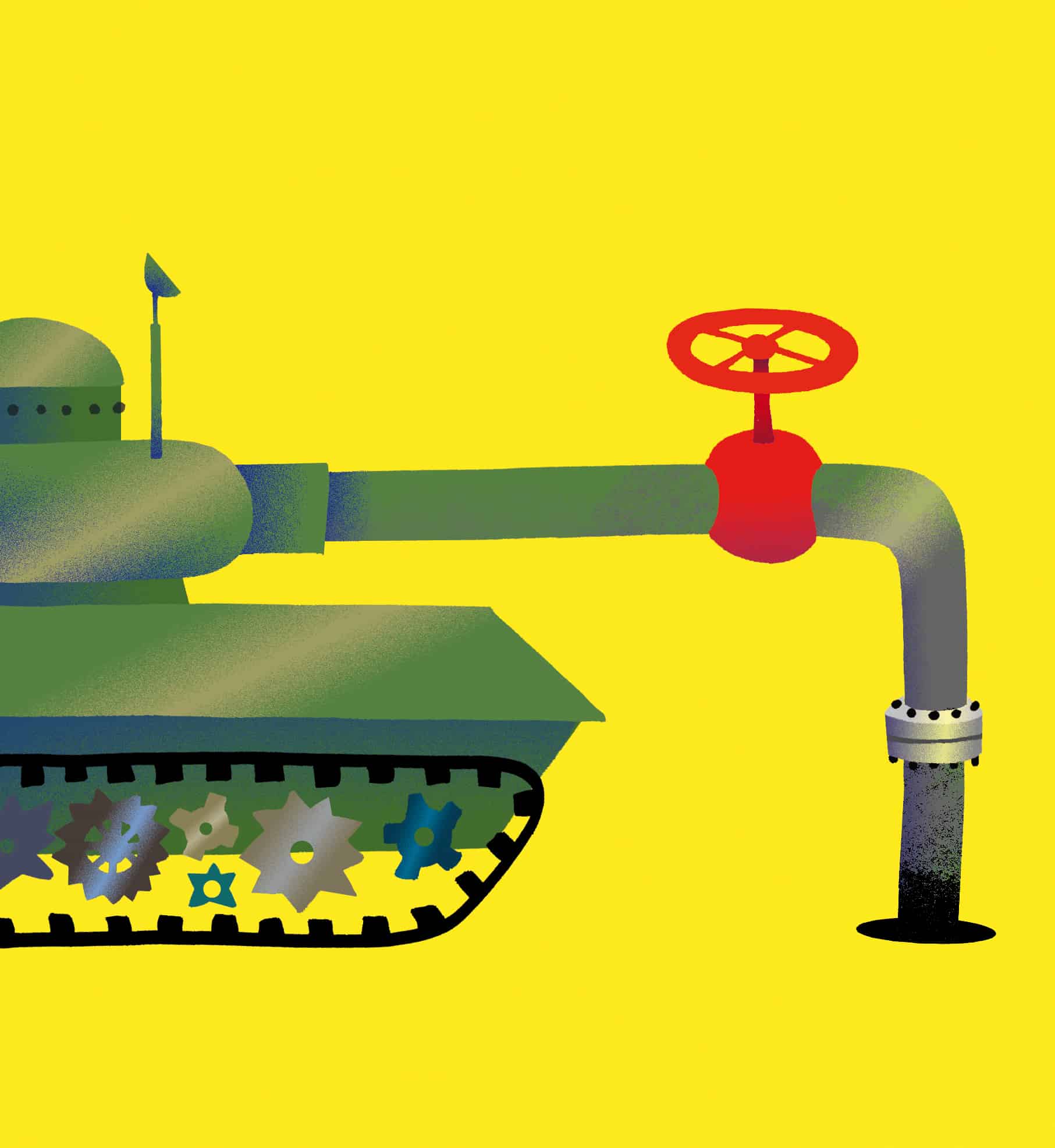

4. Pourquoi la guerre en Ukraine aggrave-t-elle l’inflation ?

Georgiy Grokhovsky (E.10), président du Chapter HEC Ukraine

L’offensive de l’armée russe en Ukraine a entraîné une catastrophe humanitaire et la destruction massive d’infrastructures civiles. L’impact économique du conflit s’étend à toute l’Europe, voire au monde entier, causant un ralentissement de la croissance et une accélération de l’inflation. L’Ukraine et la Russie sont en effet d’importants exportateurs de matières premières. Les perturbations logistiques et l’absence de visibilité provoquées par le conflit ont fait grimper les prix mondiaux, en particulier ceux du pétrole et du gaz naturel. La Russie est le premier producteur et exportateur mondial de gaz. L’an dernier, elle fournissait environ 40 % du gaz naturel consommé en Union européenne. Elle vend également aux autres pays du palladium, du nickel, de l’aluminium et de l’uranium, métaux stratégiques pour de nombreuses industries. Certaines denrées alimentaires se sont également renchéries durant le conflit : le blocage des ports ukrainiens et les sanctions économiques contre la Russie pèsent sur l’offre. Le blé, dont l’Ukraine et la Russie assurent 30 % de la production mondiale, a atteint un niveau record. L’Ukraine est par ailleurs le quatrième exportateur mondial de maïs et le premier exportateur d’huile de tournesol, dont il assure à lui seul 53 % des exportations mondiales ! La demande s’est donc reportée sur des huiles végétales de substitution, ce qui a entraîné une hausse des prix des huiles de palme, de soja ou de colza.

5. Quelles conséquences sociales doit-on craindre ?

Augustin Landier, professeur de finance à HEC Paris

Les ménages qui consacrent une part importante de leur budget à leur automobile et aux denrées alimentaires sont les plus durement touchés par l’inflation actuelle. La hausse des prix crée une onde de choc très inégalitaire, qui affecte en premier lieu ce qu’on peut appeler la France des gilets jaunes. On se souvient que les revendications liées au prix de l’essence et aux limites de vitesse avaient été le détonateur de cette crise. En revanche, les populations des zones urbaines, qui bénéficient de transports publics (typiquement, les Franciliens qui se déplacent avec un pass Navigo), pâtissent moins de ces hausses. Sur le plan national, on peut donc s’attendre à de fortes tensions sociales, surtout au sortir d’une élection qui n’a fait que confirmer la polarisation de la société française en deux blocs. L’inflation réactive mécaniquement la peur du déclassement. L’exécutif devra faire des gestes forts, mais de manière plus ciblée qu’avant les élections car le sérieux budgétaire, avec la remontée attendue des taux, va redevenir un sujet important. Le climat social va donc être inflammable, avec une demande de protection et de hausses de salaires de la part de ceux qui s’estiment encore plus appauvris par l’inflation. La population s’est habituée depuis le Covid-19 à ce que l’État protège les individus contre les chocs macroéconomiques. Il sera donc impossible pour le gouvernement de faire la sourde oreille.

6. Les banques centrales ont-elles encore les moyens de juguler l’inflation ?

Éric Mengus, professeur d’économie à HEC Paris

Les banques centrales ont deux leviers à leur disposition : remonter les taux directeurs et/ou restreindre les programmes d’achat d’actifs mis en place après la crise financière de 2008 et renforcés pendant le Covid-19. Pourtant, elles peuvent hésiter pour deux raisons. 1. Une augmentation des taux d’intérêt limite la capacité d’emprunt des ménages et des entreprises. Or l’Europe souffre d’un problème d’offre lié aux goulets d’étranglement sur la chaîne logistique mondiale et à la hausse du coût de l’énergie. Si on y ajoute une crise de la demande, cela peut conduire à une grave récession. 2. L’endettement public dépasse 100 % du PIB aux États-Unis comme dans la plupart des pays européens. Une augmentation des taux directeurs se traduirait par une hausse du coût des emprunts souverains. Avec des taux d’intérêt de +3 +4 %, l’Italie pourrait se retrouver avec une dette publique insoutenable. Or la BCE veut éviter la fragmentation de la zone euro. Elle avait déjà agi en ce sens en 2012. Son président d’alors, Mario Draghi, avait dit que la BCE ferait « tout ce qui était nécessaire » pour sauver la zone euro. Pour les banques centrales, juguler l’inflation est possible mais pas souhaitable. Elles ont préféré la tolérer, en espérant qu’elle reste temporaire. Mais si elles ne luttent pas assez contre, cette tolérance peut être assimilée à un « biais inflationniste » et rendre l’inflation plus persistante.

7. Comment la Chine parvient-elle à garder un taux d’inflation si bas ?

Jacques Gravereau (H.72), fondateur et président d’honneur de HEC Eurasia Institute

L’inflation en Chine est plus faible que dans les pays occidentaux. Elle était de 2,5 % l’an dernier, et le gouvernement table sur 3 % cette année. Un objectif qui sera vraisemblablement tenu, puisqu’en novembre, Xi Jinping présentera le bilan de son action et briguera un troisième mandat de président, lors du 20e Congrès du parti communiste chinois. Les composantes de l’inflation chinoise sont la somme de tendances contradictoires. D’un côté, le prix des produits alimentaires a globalement baissé, entraîné par la normalisation du marché de la viande : la grave épizootie qui a décimé les deux tiers du cheptel porcin entre 2018 et 2020 est terminée, et l’offre est pratiquement revenue à la normale. Le riz et le blé font l’objet d’un contrôle des prix étatique et d’un stockage par les pouvoirs publics (avec plus d’un an de réserve de blé !). Reste tout de même une flambée sur les fruits et les légumes. Les prix de l’énergie, eux, sont en hausse car la Chine importe son carburant. Au cours des quatre derniers mois, le litre d’essence est passé de 1,08 à 1,45 euro (+35 %) et on observe une chute sensible du trafic des voitures. Si l’indice des prix à la production a augmenté, celui des prix à la consommation reste contenu. Cela s’explique par des taux directeurs élevés, de l’ordre de 3,7 %, bien au-delà des taux de ceux de la Fed et de la BCE. L’endettement coûte relativement cher, ce qui limite la consommation. Enfin, dans un marché immobilier perturbé par la faillite du promoteur Evergrande, les loyers stagnent après six ans d’augmentation continue. Pour toutes ces raisons, le taux « politique » des 3 % d’inflation annuelle devrait être tenu.

8. La hausse des prix peut-elle s’installer durablement ?

Gaetano Gaballo, professeur associé de macroéconomie à HEC Paris

Pour répondre à cette question, il faut bien comprendre qu’il existe plusieurs facteurs qui expliquent le phénomène d’inflation que nous connaissons actuellement. En premier lieu, il existe des mécanismes déclencheurs parfaitement identifiés : les tensions sur le marché de l’énergie, les ruptures de la chaîne d’approvisionnement, la hausse des prix des matières premières ou la guerre en Ukraine. Les experts des banques centrales et des marchés financiers estiment que ces événements sont conjoncturels ; leurs effets, temporaires, devraient se résorber en quelques années. Mais les deux autres aspects sont plus imprévisibles. Le premier dépend du comportement des ménages et des entreprises. Si la crainte inflationniste s’installe, la consommation risque de s’accélérer et les salaires vont augmenter trop rapidement, deux phénomènes capables de créer un cercle vicieux inflationniste et accélérer la hausse des prix. La seconde interrogation concerne la quantité très élevée de liquidités dans le système bancaire. Au cours des dix dernières années, les banques centrales en ont largement injecté, et ce, sans véritables conséquences sur l’économie. Dans le contexte actuel, si ces réserves venaient à être utilisées, cela provoquerait un regain important et soudain de l’inflation. Il y a donc beaucoup d’éléments qui rentrent dans l’équation, ce qui complique le jeu de la prédiction. Si je devais tout de même m’y essayer, je dirais que l’inflation ne dépassera pas les 6 ou 7 % cette année et devrait revenir à un niveau acceptable, autour de 2 %, dès l’an prochain.

9. En quoi la transition écologique contribue-t-elle à l’inflation ?

Bertrand Badré (H.89), fondateur du fonds d’investissement durable Blue like an Orange

Si l’on parle de l’inflation dans le sens d’une hausse générale des prix, il est évident que la transition écologique, qui suppose un changement de modèle et des investissements significatifs, a un effet inflationniste. À partir du moment où l’on change de modèle, il y a plus de demande et une offre sous contrainte, ce qui crée mécaniquement des tensions inflationnistes. À cela s’ajoutent la baisse des investissements dans les carburants fossiles ou la hausse du prix du carbone. Ce que l’on avait sans doute sous-estimé lors de la signature des accords de Paris en 2015, c’est le coût de ces investissements. Il faut faire en sorte que la transition écologique ait un coût équitable et n’affecte pas davantage les pays les plus pauvres. Ce qui est intéressant dans les effets de l’embargo sur la Russie, c’est que cela nous donne un avant-goût de ce que pourrait être une transition non maîtrisée. Les États ont du mal à respecter leurs engagements et doivent assumer des contradictions à court terme, en prolongeant la durée de vie de centrales à charbon ou en rouvrant des mines d’exploitation de gaz de schiste. Et aussi, les nombreux débats autour de la taxation des énergies fossiles : d’un côté, la baisse de taxes sur les carburants fossiles donnerait de l’air aux moins aisés, de l’autre, elle constituerait un signal ambigu sur les engagements climatiques. J’ai bon espoir que cette « crise paroxystique » accélère notre prise de conscience et nous fasse prendre la mesure des impacts sociaux.

10. Généraliser le bitcoin peut-il contribuer à résorber l’inflation ?

Pierre Paperon (M.86), consultant en blockchain, NFT et métavers

Lorsque les prix augmentent, la monnaie perd de sa valeur. Se tourner alors vers les valeurs montantes est un réflexe naturel. Il serait tentant de croire que se rabattre sur la cryptomonnaie du bitcoin, dont la valeur a été multipliée par 50 000 en dix ans, pourrait nous prémunir de l’inflation. Mais c’est totalement faux. Dans l’état actuel des choses, le bitcoin est une classe d’actifs au même titre que l’or, l’immobilier ou les actions. Forcément, les gens qui ont investi dans le bitcoin il y a cinq ans ont sans doute, à l’instant T, un pouvoir d’achat supérieur à ceux qui ne l’ont pas fait, exactement comme ceux qui ont acheté des actions Apple, dont le cours a décuplé sur les quatre dernières années. Mais, au niveau global, généraliser le bitcoin ne serait en aucun cas une solution à l’inflation. Il n’y aurait pas plus de stabilisation ou de limitation et nous aurions le même cercle vicieux, avec une hausse des tarifs de l’énergie qui impacterait les prix des matières premières. En fait, que les gens paient en euro, dollar, bitcoin, action Apple ou même en coquillage, comme le faisaient les Phéniciens, ça ne change rien à la donne, les mécanismes d’inflation demeureraient. La seule façon de pouvoir agir sur l’inflation à travers une cryptomonnaie serait de contrôler une MDBC (monnaie digitale de banque centrale), comme l’expérimente la Chine avec le yuan numérique. Mais cela reviendrait à définir les prix, comme le faisait la Russie soviétique, sans parler de la possibilité d’accéder aux transactions financières de tous les citoyens. Cela ne me paraît donc pas non plus constituer une solution.

Dossier réalisé par Marc Ouhanon et Thomas Lestavel

Published by La rédaction